みなさんこんにちは、ひばさんです。

みなさんは家計簿はつけていますか?私はー・・私は・・こどもが産まれてからというもの、アプリを2~3個チャレンジしましたが、いずれも三日坊主、ひどいものはダウンロードだけで進みません・・。

なんとか、かろうじて、ただのノートにレシートの金額を集計するだけのものが3ヶ月だけ続いた-・・

という状況です。曲がりなりにもFPなのに情けない限りなんですけど、そんな家計簿苦手民族は家計の見直しはどうやってやれば良いのか!?

というのを真剣に考えました。

同じように

家計の管理はしなきゃだけど、家計簿苦手だー!!

という方、参考にしてみてください!では、どうぞ~

家計が赤字ってどんな感じ??目で見て理解すべし!

ところで、家計って今どうなってるんでしょうね。

はーいい!家計簿はつけてないですが、赤字だと思います!!

という方から、

とりあえず、貯金はあるから黒字・・??

という方まで様々かと思います。

この「家計は赤字?黒字?」の判断、これを確認しておかねばなりません。

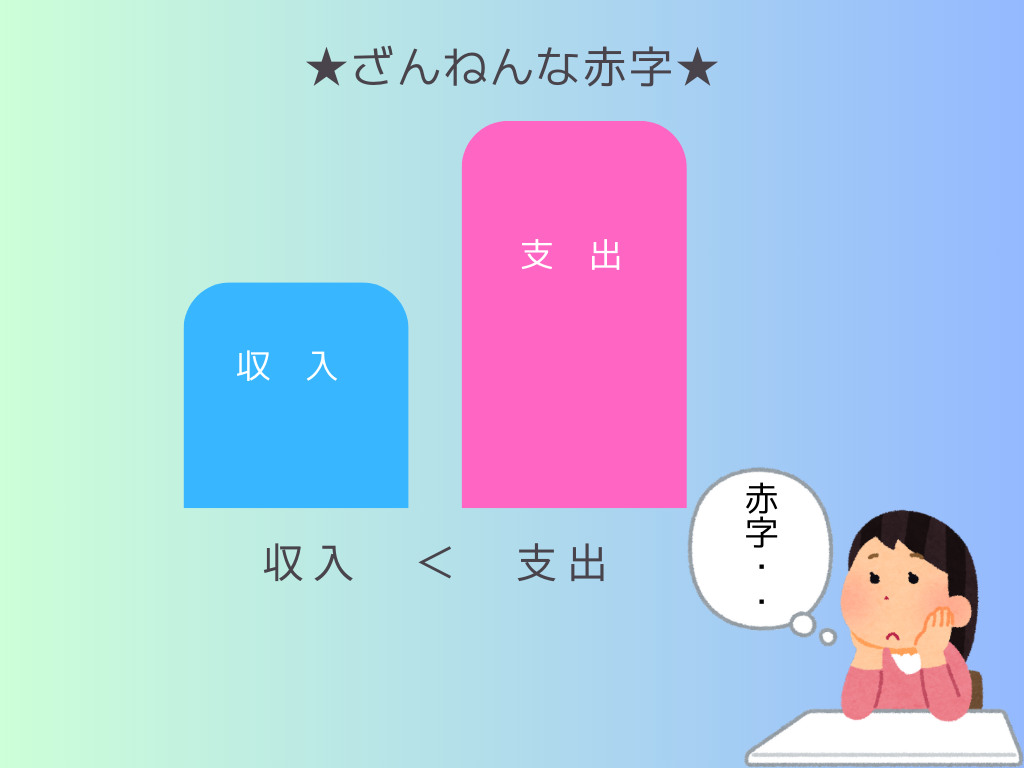

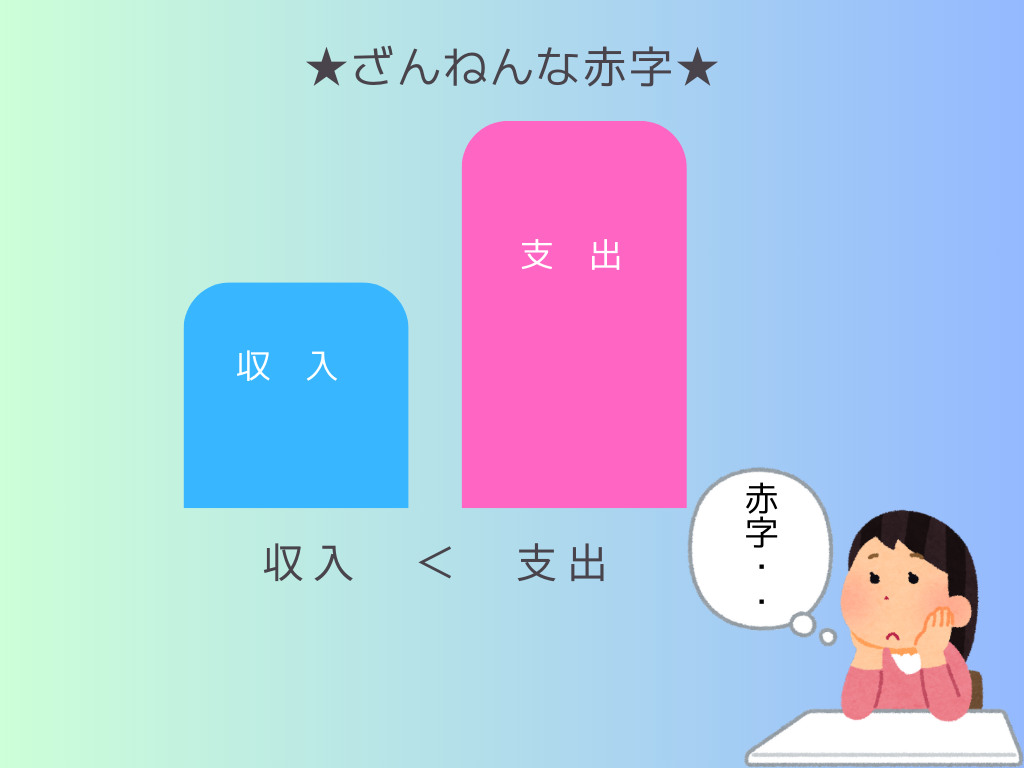

単純に言うと、「収入より支出が大きいと、赤字!」ということになります。これは家計でも会社でも同じです。

収入 < 支出 ⇨ 赤字!

この赤字分は貯金を崩して補ったり、借入れをして補ったりします。ということは・・

あ、あれ?毎月5千円貯金してるけど、今月3万借りちゃった!?

なんて場合はどうも赤字の気配が強そうですね・・。

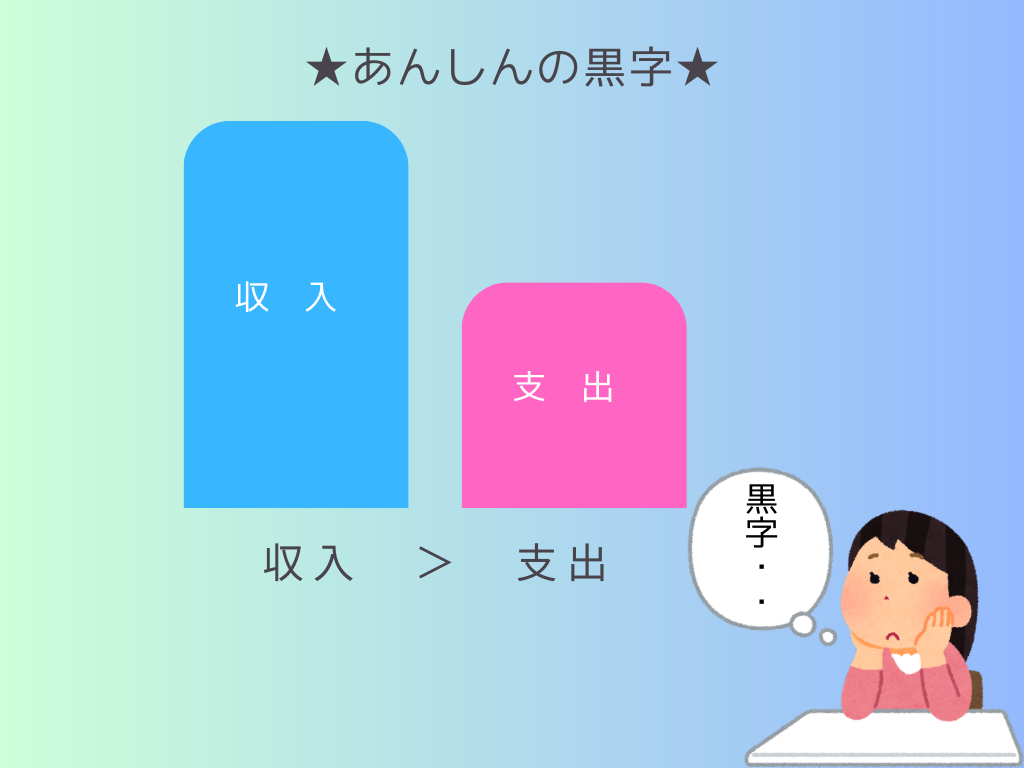

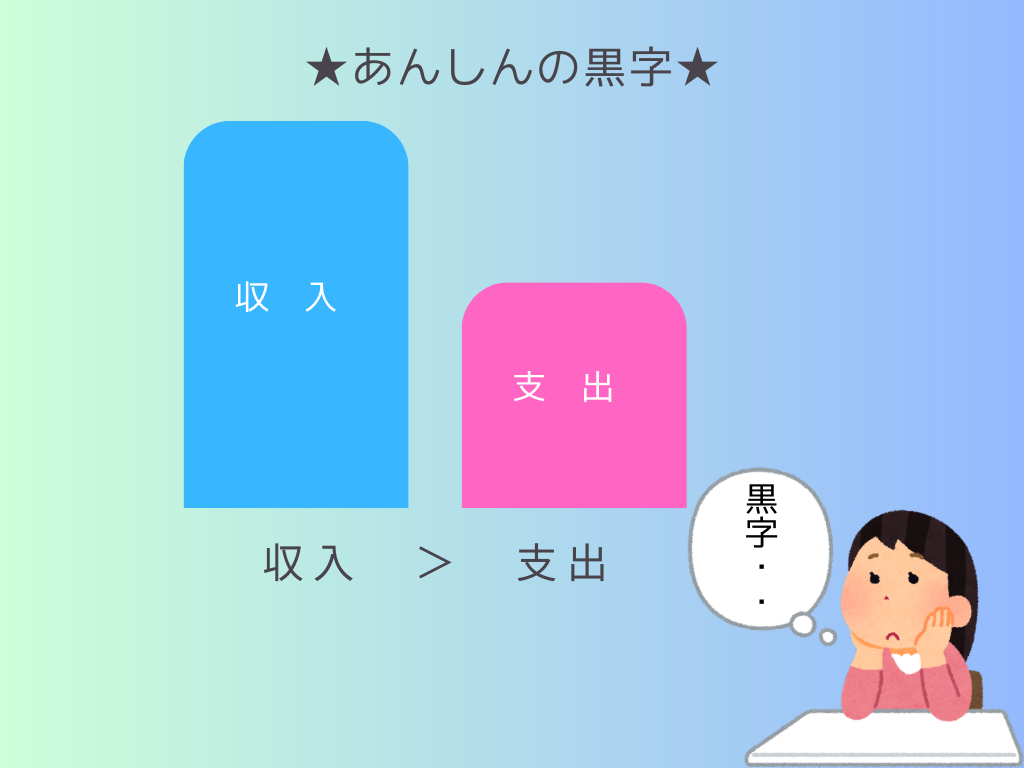

逆に、黒字の時は・・

支出よりも収入が多いので、

収入 > 支出 ⇨ 黒字!

となりますね。ここまでは皆さんイメージがわくかと思います。

家計簿をつけていなくても、赤字かどうか確認するには。

それでは、実際に「今、赤字か否かー・・」を確認するには、取りあえずのところ次の金額を調べることにします。

- 1ヶ月の収入(お給料や不動産収入、国や自治体から保障などが入っていればそれも)

- 1ヶ月の固定費(家賃や住宅ローンなどの住居に関わるもの、水道やガス・電気代、保険、スマホや固定電話などの通信費、サブスクで利用しているもの)

です。

えっ!まって!食費とか医療費とかは!?

と思われるかもしれませんが、先に固定費を見ておいた方が初心者向けなのです。なぜなら・・これらは、だいたい通帳を見れば分かるからです!記帳さえしてあれば、心が折れる前に(飽きる前に)できます!

アプリで通帳が見れれば、もっとサクサクできます。

まちがってもお財布の中のレシートを集計するところから始めてはいけません。お財布からレシートを取り出して、日付順に並べたあたりで挫折してしまうか、家計簿アプリを開こうとスマホを手に取った瞬間関係ないポストとか見てしまいます(私です。)。

ここで、通帳だと「え、でもお給料は明細とか見ないでいいの?」とか思われるかもしれませんが、給料から引かれている社会保険料とか住民税、源泉所得税などはもう家計にとっては無いものと扱った方がわかりやすいでしょう。

手元の現金で「赤字か!?黒字か!?」という話をしているので、通帳に入金になった金額ベースで話を進めてしまいます(強行突破)!

そして、固定費ですが、これも多くの場合は通帳に載ってきます。

固定費 ⇨ 毎月同じ額の出費。家賃や保険料、電話代とかサブスクなど。通帳によく出てくる。

毎月決まった額が落とされるもの、同じ日に引き落としがかかるものは通帳を見ればOK。

現金振り込みにしている場合などは、ちょっとめんどくさいですが、請求書とか領収書を探してください。でも、だいたい毎月同じような額だと思いますので、何月分のものでもOK。まずはこだわらずに請求書・領収書を探してください。

いざ、実測!!

それでは、いざ実測です。

収入は確認できたでしょうか。一ヶ月分で見ますので、給料は一月分だけピックアップしてみてください。

支出はどうでしょうか。一度リストアップしてみます。そして、ゆっくりと、ゆっくりと電卓をたたいて合計を出してみてください。普段電卓を使わない方は、何回か確認で計算してみてください。もしかして、おうちにアレクサがいる方は頼むとやってくれるかも。。

固定費の支出の合計が出たら、収入と一度比べてみましょう!

ほっ・・収入の方が・・多い!

と思われる方も、そうじゃないかたもいらっしゃるかもしれません。。

でもまだ終わりではありません。

ここから変動費と呼ばれる「食費、服飾費、医療費、雑費、遊興費・・」などといったたくさんの経費もひかれるのです。

まだまだ先は長そうだ・・

と思われそうですが、ここまで計算できた方は

あれ?もしかして、変動費が〇〇円以上かかると・・赤字ってやつか!?

というのがおわかりかと思います。

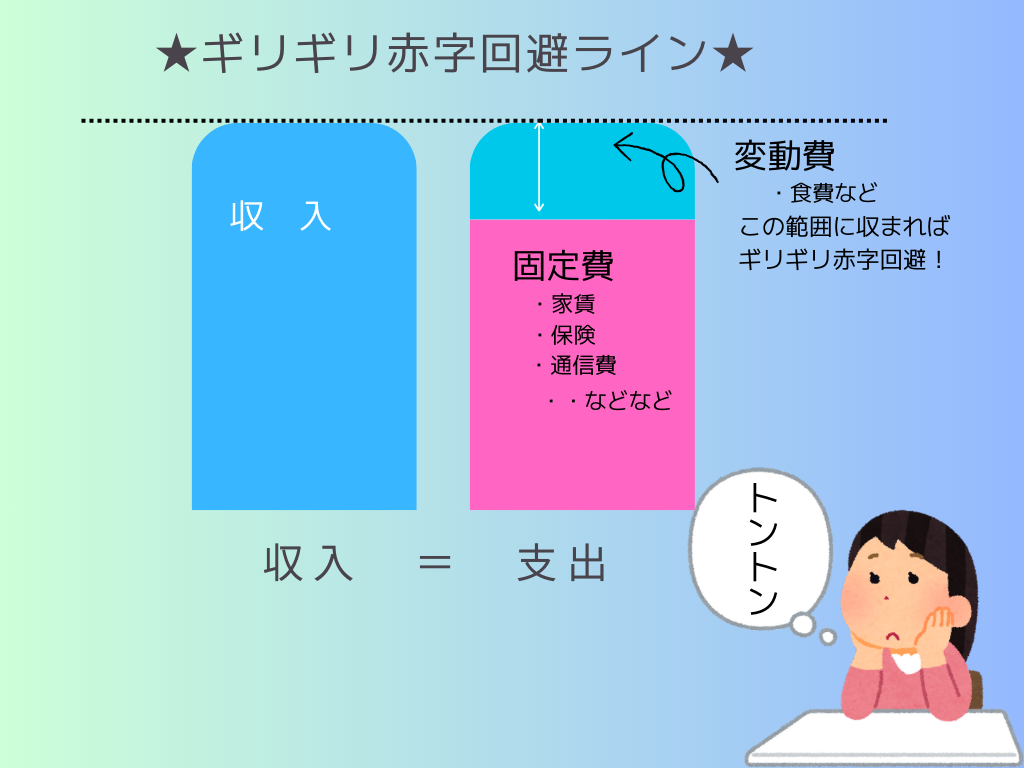

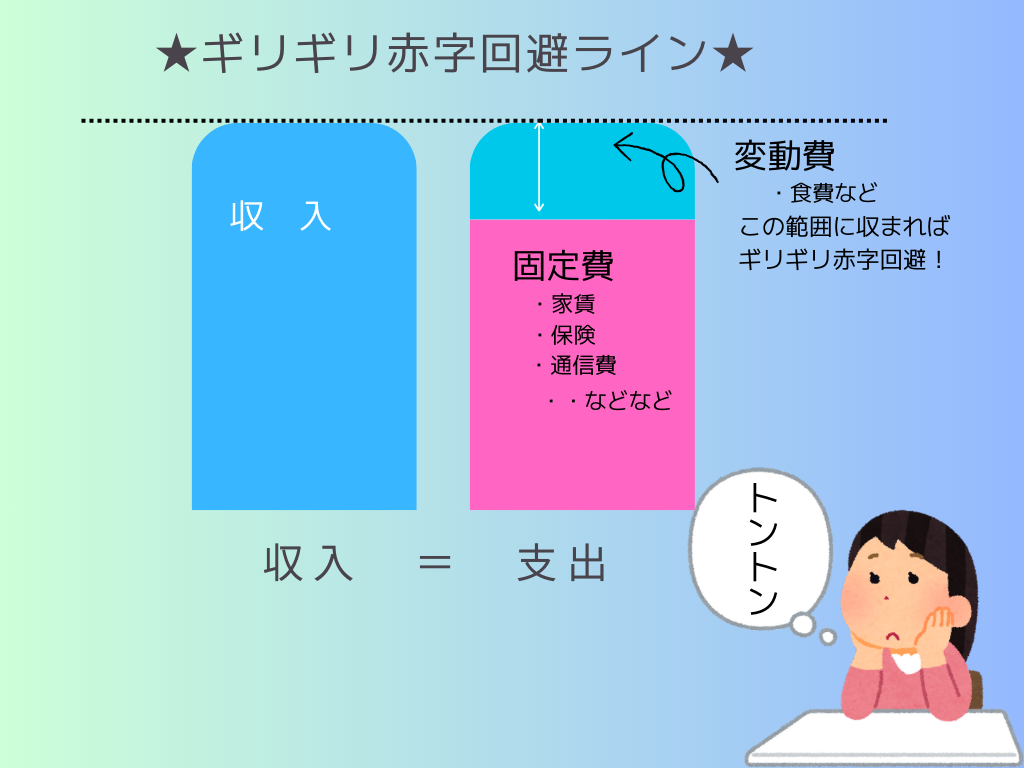

そう、「収入 ー 固定費」で出した金額内に「変動費」が収まればギリ赤字回避ということになります。

固定費は毎月大体同じ金額が出ていきますので、わかりやすいです。収入から固定費を引くと、おいくらになったでしょうか。

この金額に、食費や遊興費、もろもろが収まりそうですか??図で見ると、こんな感じがギリギリ赤字回避ラインです。

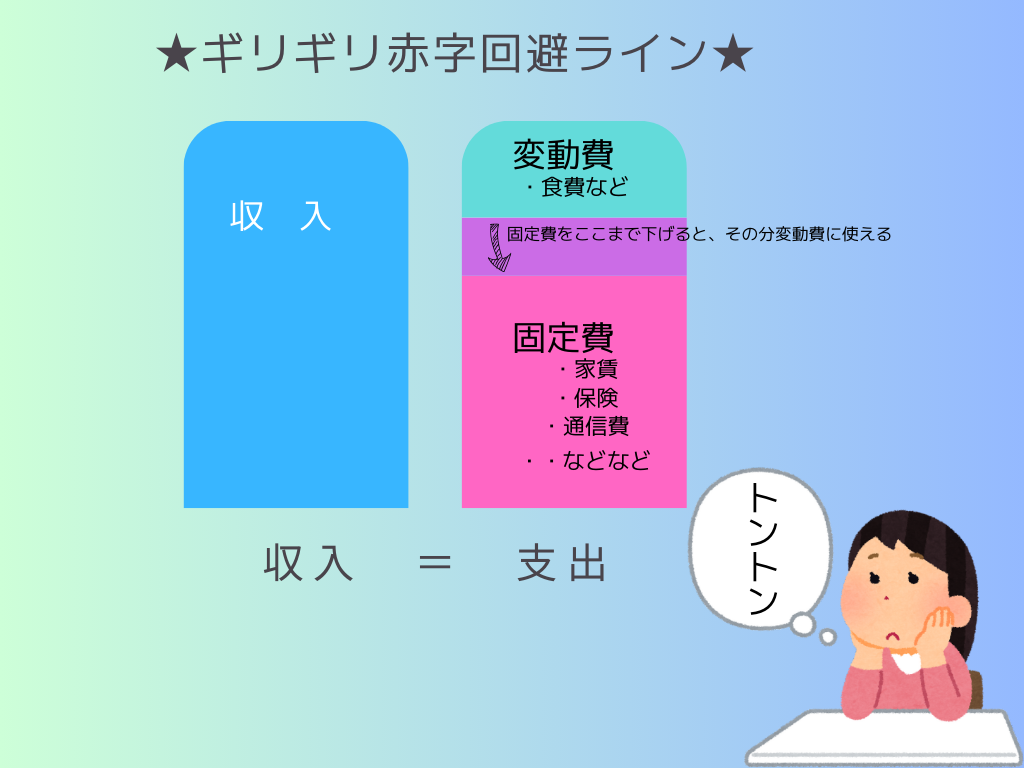

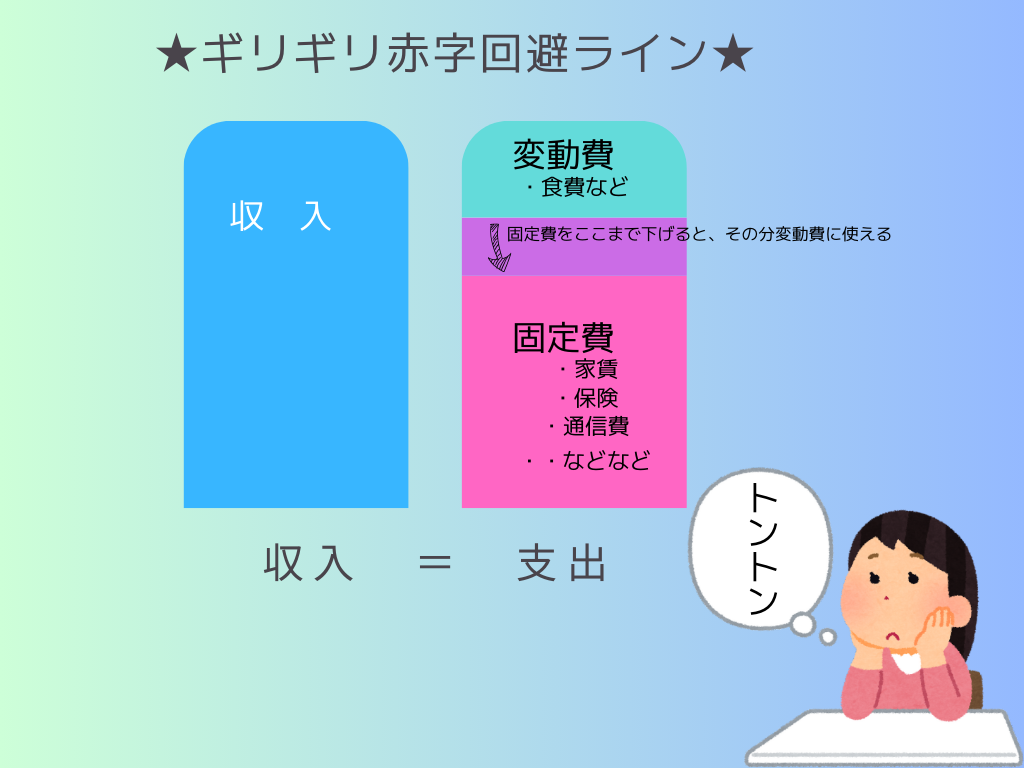

収入から固定費を引いた部分に、食費などの変動費がバッチリ納まり、且つ残った部分が貯蓄にまわせてれば、もう家計は黄金比率といって良いでしょう!

おお!!いける・・いけるぞ!!?

という方も、

あ!ムリムリ!計算するまでもないわ!!

という方も居られるかと思います。

それでは、次はこの「変動費の枠」・・というか、「赤字になるライン」を広げるにはどうしたら良いかを考えて見ます。

最適な方法は、これ「固定費の削減」です!!次章、いよいよ固定費の削減へ・・!

見直すにはまず固定費から!

ところで、よく「家計費の見直し」で検索しますと、「固定費から見直しましょう」という記事がよく出てくると思います。

この記事でも、まさにそうなのですがなぜ固定費からなのか・・というと、理由があります。

食費や服飾費、雑貨代や医療費などは、手軽に取り組める代わりに「努力に終わりがない」のです。

よっしゃ!!毎月5万はいってた食費が45,000になった!

と思っても、次の月も・・その次の月も・・同じ努力を重ねなくては45,000円を達成できない上に、食費などは削ったことで結構ストレスを抱えることもあります。ストレスは良くありません。そこに来て、固定費なのですが・・取り組むのはちょっとめんどくさかったりするのですが、一度削減できれば次の月からは削減した金額がそのまま継続します。

たとえば家賃ですが、節約するには家賃の値下げ交渉とか賃料の低い物件に引っ越しなどが考えられます。

最初は交渉はめんどいですし、引っ越しなんてめんどくさい以外ないですが、5,000円でも6,000円でも値下げしてもらえれば、翌月もその次の月も値下げした後の金額が続きます。

同様に、保険を見直していらないものは解約してみる、スマホも月額料金の低いプランを探してみたり、利用していないサブスクは解約してみる。などが「固定費の見直し」というものになります。

では、実際にどんな見直し方法があるのか調べて見ます!

住居にかかる固定費

住居にかかるものといえば、「地代家賃」、「住宅ローン」、「固定資産税」といったところでしょうか。

賃貸物件の場合は、契約更新の際に値下げ交渉を行ったり、賃料の低い物件への引っ越しが考えられます。

持ち家で住宅ローンの支払いがある場合、借り換えや金利の「変動金利」「固定金利」などといった利息の支払い方法の見直しも有効な場合があります。

あまりないパターンかもしれませんが、田舎などで土地がたくさんある場合、固定資産税がかかっている土地も一度確認してみた方が良いこともあります。本来課税されないのでは?という土地に固定資産税が(わずかですけど)かかっていることもあります(防火用水など、自分では自由に使えない土地に課税されているなど)。

ご家庭によって、住居にかかる経費は違っていますので、一度どんな住居費がかかっているのかを洗い出し、低く抑えられる方法はないかを考えて見ましょう。

保険料の見直し

保険は、なんとなーく入っていると、いつの間にか増えていたりします。1件1件は

「安い!」

と思って入っても、まとまると結構な額になる可能性もありますので、一度ご家庭でどんな保険に入っているのか、月額の保険料は全部でいくらになるかを計算してみましょう!

保険は、いざ解約するとなると勇気がいるかもしれませんが、「必要な保障は何で、いくらあれば安心なのか!」というのをハッキリと意識して、余分なところはサクサク見直しをかけていきましょう。

加入した当初は必要であった保険でも、子供が大きくなったり、巣立っていったりと「いつのまにか保障が必要なくなっている」というパターンもあり得ます。大黒柱の死亡保障などが典型的な例でしょうか。めんどくさい分野ではありますが、長年そのまま・・放置!という方は、一度ここらでテコ入れしておくことをオススメします。

ご自身だけで考えるのが難しい・・という方は、お近くのFPさんを探すのも有りですし、こちら⇩⇩⇩でひばさん自身もご相談にのることができますのでお気軽にご相談ください!

必要保障額を一緒に考えます いまいち、どうやって保険を選んだら良いか分からないあなたへ!スマホなどの通信費

今やスマホは一人1台は当たり前、もしかすると2台持ちの方もいらっしゃるかと思います。ご家族で持っている場合もあると思いますので、スマホにかかる金額は結構なものです。

このスマホにかかる通信費、私もなんですけど・・

ちょっと内容が複雑で・・よく分からない!!

と最初に契約したままの状態になっていませんか??

このスマホについても見直しをかけていきましょう。手順としては、

- 現在のプランは合っている??

- 不要なオプションはついてない??

というところを中心に見ていきましょう。

契約しているプランよりも、使用しているデータ量が少ない、思っていたよりも通話を必要としていない(無料の通話アプリを使っている)などでプランを安いものに変更できる場合もありますのでココはガッツリ確認してみてください。

また、契約時

「あとから解除できますから~」

と言われて取りあえずつけていた様なオプションなんかもさっさと取り外していきます。

こうして見直した結果、

「いや・・でも・・それでも、、高いな!?」

という場合は、格安SIMの検討もしてみましょう。

水道光熱費

水道高熱費は、主に使った分を払うものではあるので、どちらかと言うと変動費であるある上に、水道は市町村提供なのであまり削減になる対象のものはない様に思われますが・・

電気代については、

- 契約のアンペアを確認する

- 契約プランの見直しをする

- 電力会社の見直しをする

ということが可能です。

また、ガスをお使いの場合も、ガス会社の見直しが可能であれば挑戦してみても良いでしょう。

サブスクの取捨選択

「あっ、これはうれしい!!オトク~!」

と申し込んだサブスク、今使っていないものは残念ですが解約を検討しましょう・・。

ガンガン使っているものはOKですが、それほど使っていない様なものなど、1件1件はたいした金額ではなくても、まとまってくると結構な額になってしまいます。

さらに、サブスクではないかもしれませんが、

「初回のみ無料!」

とか

「最初の一ヶ月だけ無料!」

となっており

「よし!一ヶ月使ってやめよう!」

と思いつつズルズル支払ってしまっているもの。これも腹をくくって解約します。分かります、めんどくさいですよね。でも、コレも仕事と思ってやってしまいましょう。スッキリしますよ!

いよいよ変動費を見直すよ!

さて、ここまで来たらようやく変動費です。

固定費を見直すだけで、結構な時間がかかったことと思います。もしかすると、1ヶ月以上かかって長期戦を強いられているかたもいるかもしれません。

ですが、一度整備することができればきっと家計もスッキリするはず。鉄は熱いうちに打て。ということで変動費です。

変動費は、

- 食費

- 日用品費

- 雑費

- 交際費

- レジャー費

- 医療費

などになります。

これらは、細々と節約することができるものから、やむを得ず出てしまうものまで様々です。

いや!でも医療費なんて削ろうと思って削れるものじゃないよね!?

と思いますよね!?

そう、削れないものもありますし、できるだけ削らない方が良いものもあります。

医療費は出費しようと思ってするものじゃないですし、中には削った結果

う・・うう・・ス、ストレス・・!!

と心身に影響を与えるものもあります。削りすぎた食費や交際費、レジャー費が該当しそうです。

変動費の場合、

必ず、削ってやる・・!

というのではなく

- 節約自体が楽しい!

- 安いものに変えても特になんとも思わない!

- 削ることがストレスにならない!

というものに、まず先に手をつけることをオススメします。

- 買っても買わなくても特に影響がないものは買わない!

- 衝動買いをしない!

を心がけるだけでも結構違うかと思います。

つまり、できるところから初めて、無駄な買物をしない。

という覚悟でお買い物をします。

必要なものは買いましょう。でも、買わなくて良いものはスパッと削る!

ではどの程度まで削減すれば良いのかというと・・

目標は、先に出てきた「赤字になるライン」です。

ココを超えると・・赤字になるというあの「変動費枠」!

そう、一応今回の目標は、「赤字から黒字に転換して家計の見直しをしよう」を合い言葉に(?)、先に「ココを超えると赤字なんだな!」というところを確認していますので、この枠を超えない様に今度は変動費を抑えてみる作戦です。

変動費の削減目標は、ザックリ「赤字のなるライン」まで!

ご家庭によって、この「赤字になるライン」とは異なると思います。

金額によっては「お!すぐできそう♪」という方もいらっしゃれば、「いや、どう考えてもムリじゃん!?」という方もいるかもしれません。

もし、「どう考えてもムリ!」という場合は、再び固定費の見直しに戻って「変動費枠を増やす」か、もしくは収入を上げることを考えなくてはならないかもしれません。

「お、なんとかできそうダナ!」と思えた場合は、実際に変動費の支出の際に「無駄なものは買わない・・」と心がけつつ削減をしてみてください。変動費の場合、今はかなりザックリと「食費、日用品費、娯楽費・・」などとまとめてしまっていますので、一々「よし!日用品費を削るぞ!」などではなく、お買い物のたびに

「これは削減できない!」

「コレは・・削れるかも!!」

と選びつつ、ご自身の価値観の元に削れる項目を削る方向で実践してみてください!

1ヶ月、実際に心がけつつやってみた結果、「変動費枠」に収まっていれば成功です!

そしてそろそろ家計簿登場!

「変動費枠」

「赤字になるライン」

というのがあると、日々のお買い物にもメリハリがつけられるかと思います。また、

「今月はまだ赤字ラインまでこれくらいある。」

「ダメだ、もう余裕ない!」

というのがその時点で分かります。

そう、「後で集計して~・・結果赤字が分かる」という状態とは全然違います。違う結果、

「お、じゃあ・・もう少し節約しとこうかな。」

と先の赤字&黒字を意識して家計を調整していくことが可能になります。

ココで満を持して出てくるのが家計簿です。

でた!家計簿キタ!

家計簿は必要なところだけで十分。

以前、なんで家計簿続かないんだろうな~・・と考えたとき、「全然目的意識がなかったな・・」と反省したことがあります。

「家計を管理するため。」

「毎月食費がいくらかかるか把握するため。」

等々、いろいろあるかと思いますが、家計簿をつけた結果、

「おお~!すごい!役にたつ!面白い!」

という感情がないと、私の場合はぜったい続きません。そこに来て、今回の家計簿は

「現在進行形で黒字を狙うための集計」

というのが明らかですので、きっとできるはず。

それも、そんな細々としたものでなくても良いのです。

要は、現在使っているお金の合計さえ出れば良いので

「これは・・食費。あっ、レシートの中に日用品費と食費、それからこどもの文具代が入ってるな・・あれ、なんて科目で処理するんだっけ?」

とか迷うこともありません。ただただ、レシートの一番下の合計額だけ足していけば良いのです。

なので、準備する家計簿も極端な話、メモ帳でも良いのですが・・せめてテンションとやる気を上げるデザインのシンプル家計簿を準備しましょう。現在使っているスケジュール帳に、1日に使った合計額だけかいて合計しておくのでも良いです。

または、「赤字になるライン」の金額を月に一度銀行から降ろしてきてお財布に入れ、

「これ以上使うと赤字になっちゃう財布」

を準備してしまう手もあります。

これは、お財布の残金を使い切ってしまえばすなわち赤字ですので、一目瞭然です。

ここは皆さんのやりやすい方を採用してください。

お財布管理の方がラクではありますが、後で

「でもやっぱ、せっかく家計簿つけたんだし、何にいくらかかってるか確認してみたい!」

という気になる可能性も大ですし、いろいろと分析をするためにはやはりデータが必要となるときもありますので、ここらで一発シンプル家計簿を導入のも良いかと思います。

・シンプル家計簿(使った額の集計さえできれば良しとする)で変動費を管理!

・1ヶ月に使える変動費分を、まとめてお財布に入れて管理!

どちらかお好きな方で、赤字ラインまでに変動費を抑えられるように頑張って見てください!

どうしても貯蓄までいかない・・。そんなときは?

赤字を脱却したら、貯蓄するんだ!!

と・・思っていたけど、なんだか全然貯金ささらないなぁ・・?

という場合は、月に一度「銀行で手続きして、強制的に積み立てする」という方法をオススメします。

手元にいくらか残ったら貯金しようというのも、なかなか習慣がないとできないですし(あると安心して使ってしまう)、少額のお金を元手に投資して増やして貯蓄・・というのは、またちょっと次のステップな気がします。

まずは、毎月いくらかを現実に貯金してみましょう。

毎月、取りあえずは黒字になってもいつもギリギリだわ~・・というときは、ごくごく少額から。

少し余裕が出てきたら、ちょっと大きめな金額で、挑戦していきます。

手続きとしては、お給料から天引きされる財形とよばれる制度が会社にあれば、利用してみてください。

住民税や源泉所得税、社会保険料などと一緒に「最初から引いて」お給料が入金されますから、こちらとしては最初からないものとして家計に専念できます。

そういった制度がない場合は、銀行に行ってみますと、毎月同じ日に自動振替で積み立てできる預金もあります。

お給料日などに合わせて手続きしておけば、自動的に積み立て口座に貯金が貯まります。

・会社の財形を利用する。または、銀行の自動積み立てを利用する!

そうそう!貯金の口座は是非わけて!

そして、貯金しようという時は、それ用の口座を作りましょう。

生活費の入っている口座(給与の入金があったり、固定費の引き出しがあったりする口座)で管理していると、どうしても使ってしまいます。

使わないまでも、

「〇〇〇円残高あるし・・」

と、すでに使う前提でいろいろと考えてしまいます。使う時はあっという間です。

口座を分けることで、しっかりと「この口座は貯蓄用!」と意識することができますし、使ってしまいそうになっても「銀行に行って手続きしなければならない」というハードルが一個あるだけで、使うことの抑止にもつながります。

今まで、貯蓄も生活用口座も一緒にしていた方は、是非チャレンジしてみてください。

貯蓄用口座は、生活費用の口座とは分ける!

まとめ

以上、今回は「家計の見直し」をテーマに、

「家計簿は必要??」

「固定費から見直す?」

「変動費はどの程度意識して節約すればいい?」

「強制的に貯金するためには??」

というところを見てきましたが、いかがだったでしょうか!?

私自身、家計簿はすっっっごく苦手でして、1勝1引き分け8負けくらいの意識です(負けすぎだろ)。。

つけなくて済めばそれで良しとしたいし、でもでも家計簿の重要性もよーく分かっているつもりです。(多分、仕事であればできるんですよ・・。)

というところで、いっそ家計簿を極力排除した上で家計管理はできないものか・・と日々模索しています。。お金に余裕があれば、家計簿作成を受注してしまうてもあるんですけどね・・!

みなさんも、最低限のところの管理だけして、黒字化めざして頑張りましょう~!!