みなさんこんにちは、ひばさんです!

先日、最寄りの税務署に用事があって行ったのですが(1/17かな?)、なんと・・・

すでに確定申告の作業に手をつけている方がいらっしゃるらしく、相談に見えていました!

す・・・すごい・・まだ1月なのに・・!

確かに、年末の12/31を過ぎれば着手可能なのでしょうが、性格、なのでしょうか・・大体例年2月いっぱいは

へへ・・まだまだ・・!

と思っちゃうんですよね、、そしていつも切羽詰まるというね、学習しないですね。

さて、今回はそんな確定申告、意外と経費になると気づかずに計上漏れにしてしまいそうなものをご紹介したいと思います。それではどうぞ!

事業税も経費になります忘れないで!!

意外とみなさん忘れがちなもの、それが事業税です!

事業税は、そもそも事業をしていなければ来ないものなので、確実に事業による支出です。

所得によっては発生しない場合もありますが、納付が必要なほど所得がある場合は、原則8月とか11月に納付書が来て納めることになっています。

個人の所得税の場合は、確定申告をして納付するものですから、もちろん経費には入れられません。ですので、ウッカリ事業税も・・と考えがちですがこちらは経費へ算入可ですので、一度数字をまとめられたら確認してみると安心です。

- (事業に関係ある)固定資産税

- (事業に関係ある)自動車税・軽自動車税

- 消費税等

- 事業税

事業に関係する範囲で、上の税金は経費に入れられる可能性があるので確認しておくことをオススメします。

借入金の利息もちゃんと入っているか確認!

これも忘れる方、多いかもしれないものの一つです。

事業のために借り入れをすること、多々あるかと思います。

このとき、返していく際に「元本」と「利息」とを払って行くかと思いますが、このとき

利息!!

は経費に入ります。

元本の方は、もともと借りたお金をただただ返しているだけなので経費にはなりません。元本を返すのに加え、支払いをしている利息が経費となります。

返済時、「元本と利息が一本」で引き落とされて通帳に載ってしまうと、ついついウッカリ全部「借入金の返済」として経費処理していないパターンがあります。

借入時は、保証料や印紙代なんかも経費になりますので、わすれないで見直しましょう。

自宅で事業をしている場合は按分も考えよう。

ご自宅で事業をしている場合も多いのではないでしょうか。

そして、気づくのです。

あれ・・?これ、個人的に買って使っているけど、・・事業でも使ってるな!?

ということに・・。

たとえば、プライベートで契約した携帯電話や車などを仕事でも使っていたり、自宅の一室を事務所として使っている場合などです。

この場合、かかる経費を全額経費にすることはできませんが(プライベートでの利用もあるため)、

経費にできる部分は、取引の記録などに基づいて、業務遂行上直接必要であったことが明らかに区分できる場合、その区分できる金額に限られます。・・ややこしいですね。

(参考) やさしい必要経費の知識/国税庁

(参考) 家事関連費/国税庁

事業で使用する時間が明らかに分かる場合(朝9時~夕方17時までなど)や、面積などではっきり事業に使うスペースが分かっている時は、比較的経費にあげる金額を考えやすいかもしれませんが、実際はそんなに簡単に分けられることは少ないのではないかと思います。

家事按分は明確に「こう計算すること!」という法律はないので、実際自分で「こりゃ明確じゃ!」と思っていても、当然のことながら後々税務調査などで否認される場合もあります。

自分でははっきり分けたつもりだけど・・これでいいのかな??

という場合は、税理士や税務署へ相談をすることをオススメします。

一度申告で通っていても、それは経費として認められたという訳ではなく、後から数年分調査に入られて否認される場合も・・。まとめて修正申告&追加納税となると結構痛手になる場合もありますので、慎重に処理しましょう!

(参考) 家事費、家事関連費 / 国税不服審判所 *家事按分したけど否認された例です

税理士さんを探す際は、申告ギリギリだとお互い大変なことになりますので、早めに探しておきましょう!

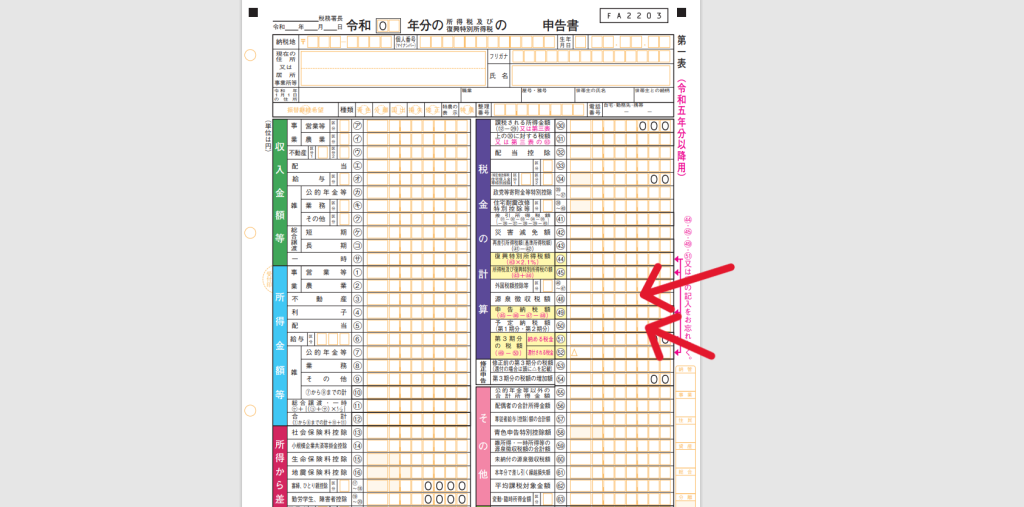

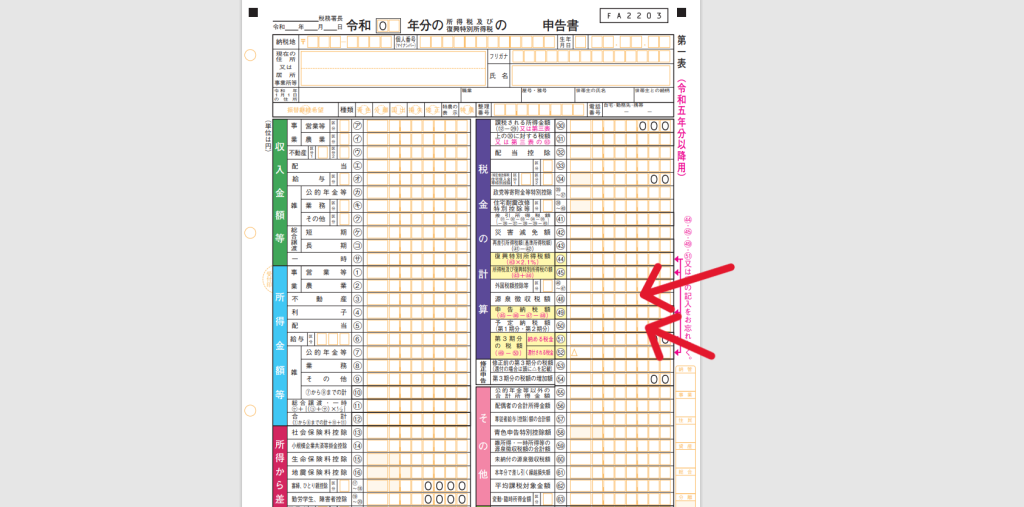

申告書への記載漏れはここもチェック!

さて、確定申告は「収支計算」と「確定申告書」の作成に分けられますね。

収支計算の上でもれがちなのは上でご紹介した例ですが、この他「確定申告書への記載漏れ」として確認したいものがあります。

一つ目は「すでに源泉徴収された源泉所得税」と、二つ目は予定納税した所得税です。

給与所得があったり、どこかで報酬を得たりしていると、貰ったお金から「所得税が源泉徴収されている場合が高い」です。これは、源泉徴収票とか支払い調書などを確認しますと記載されています。(報酬等が全額入金されている場合は、源泉徴収されずに支払いされたパターンかと思います。)

確定申告書を作成する場合は、これらの「すでに納税した源泉所得税」を記載し、これから納める税金から差し引いて計算するようになっています。

画像の赤いやじるし(上)のところに、源泉徴収された金額が入っているかどうか確認しましょう。

また、毎年たくさん所得税を納めていると、予定納税をしている場合があります。

これは、所得税が多額になる事を見越して前払い(前納か・・)するシステムになります。

毎年国税庁等のシステムなどを利用して申告している場合、繰り越しをして自動で数字が入ってくることもあるかと思いますが、念のため・・特に初めてのシステムを利用する時などはしっかり確認しましょう!

まとめ

以上、個人事業主さんが確定申告される際に忘れがちな経費と、申告書の記載についてご紹介しましたがいかがだったでしょうか。

確定申告は、みなさんそれぞれ違ったものになりますので、必ずしも今回の記事が当てはまる方ばっかりではないかと思いますが、ぜひご自分で申告される際には一度確認してみると良いかもしれません。

まだ一月ですので、余裕を持って作業しましょう~!